Trợ Cấp Nghỉ Hưu Có Tính Thuế Tncn

Công ty tôi có lao động đến tuổi nghỉ hưu theo chế độ. Theo Thỏa ước lao động tập thể của công ty và quy chế công ty thì lao động nghỉ hưu được thưởng tiền mặt là 10 triệu. Số tiền 10 triệu này lấy từ quỹ phúc lợi của công ty.Vậy cho tôi hỏi khi lao động nghỉ hưu nhận 10 triệu tiền mặt này thì có phải chịu thuế thu nhập cá nhân (TNCN) hay không? Nghĩa là sẽ cộng 10 triệu này vào tiền lương tháng của lao động để tính thuế TNCN phải không?

Công ty tôi có lao động đến tuổi nghỉ hưu theo chế độ. Theo Thỏa ước lao động tập thể của công ty và quy chế công ty thì lao động nghỉ hưu được thưởng tiền mặt là 10 triệu. Số tiền 10 triệu này lấy từ quỹ phúc lợi của công ty.Vậy cho tôi hỏi khi lao động nghỉ hưu nhận 10 triệu tiền mặt này thì có phải chịu thuế thu nhập cá nhân (TNCN) hay không? Nghĩa là sẽ cộng 10 triệu này vào tiền lương tháng của lao động để tính thuế TNCN phải không?

Trợ cấp thất nghiệp là khoản thu nhập không bị tính thuế TNCN

Ví dụ: Bà Nguyễn Thị Minh đóng BHTN 55 tháng với lương bình quân 6 tháng cuối cùng là 8.000.000đ

1. Xác định thời gian được hưởng BHTN của ông Bà Nguyễn Thị Minh: Theo quy định tại Điều 50 Luật Việc làm số: 38/2013/QH13 thì:

Thời gian hưởng trợ cấp thất nghiệp được tính theo số tháng đóng bảo hiểm thất nghiệp, cứ đóng đủ 12 tháng đến đủ 36 tháng thì được hưởng 03 tháng trợ cấp thất nghiệp, sau đó, cứ đóng đủ thêm 12 tháng thì được hưởng thêm 01 tháng trợ cấp thất nghiệp nhưng tối đa không quá 12 tháng.

Do vậy thời gian được hưởng BHTN của ông Bà Nguyễn Thị Minh như sau:

+ 36 tháng BHTN đầu tiên: Được hưởng 3 tháng trợ cấp

+ 12 tháng BHTN tiếp theo: Được hưởng thêm 1 tháng trợ cấp

+ Số tháng còn dư là 7 tháng BHTN: Sẽ để cộng dồn vào lần hưởng BHTN sau.

2. Xác định mức hưởng BHTN của ông Bà Nguyễn Thị Minh: Theo quy định tại Điều 50 Luật Việc làm số: 38/2013/QH13 thì:

Mức hưởng trợ cấp thất nghiệp hằng tháng bằng 60% mức bình quân tiền lương tháng đóng bảo hiểm thất nghiệp của 06 tháng liền kề trước khi thất nghiệp nhưng tối đa không quá 05 lần mức lương cơ sở đối với người lao động thuộc đối tượng thực hiện chế độ tiền lương do Nhà nước quy định hoặc không quá 05 lần mức lương tối thiểu vùng theo quy định của Bộ luật Lao động đối với người lao động đóng bảo hiểm thất nghiệp theo chế độ tiền lương do người sử dụng lao động quyết định tại thời điểm chấm dứt hợp đồng lao động hoặc hợp đồng làm việc.

Kế Toán Thiên Ưng mời các bạn tham khảo thêm:

Trợ cấp thất nghiệp là khoản tiền mà người lao động nhận được từ cơ quan bảo hiểm xã hội khi chấm dứt hợp đồng lao động mà chưa tìm được việc làm mới.

Dưới đây, Kế Toán Thiên Ưng sẽ cùng các bạn đi tìm hiểu xem: Khi người lao động nhận được khoản tiền trợ cấp thất nghiệp này thì có phải chịu thuế TNCN hay không?

Điều 2. Các khoản thu nhập chịu thuế Trợ cấp thôi việc không bị tính thuế TNCN

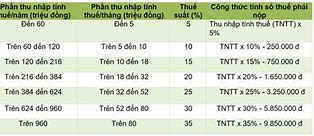

2. Thu nhập từ tiền lương, tiền công

b) Các khoản phụ cấp, trợ cấp, trừ các khoản phụ cấp, trợ cấp sau:

b.6) Trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp, trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi, mức hưởng chế độ thai sản, mức hưởng dưỡng sức, phục hồi sức khoẻ sau thai sản, trợ cấp do suy giảm khả năng lao động, trợ cấp hưu trí một lần, tiền tuất hàng tháng, trợ cấp thôi việc, trợ cấp mất việc làm, trợ cấp thất nghiệp và các khoản trợ cấp khác theo quy định của Bộ luật Lao động và Luật Bảo hiểm xã hội.

Trợ cấp mất việc làm là khoản tiền do người sử dụng lao động trả cho người lao động đã làm việc thường xuyên cho mình từ đủ 12 tháng trở lên mà bị mất việc làm theo quy định tại khoản 11 Điều 34 của Bộ luật Lao Động số 45/2019/QH14

Theo hướng dẫn tại tiết b.6, điểm b khoản 2 Điều 2 Thông tư 111/2013/TT-BTC thì:

Điều 2. Các khoản thu nhập chịu thuế Trợ cấp thôi việc không bị tính thuế TNCN

2. Thu nhập từ tiền lương, tiền công

b) Các khoản phụ cấp, trợ cấp, trừ các khoản phụ cấp, trợ cấp sau:

b.6) Trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp, trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi, mức hưởng chế độ thai sản, mức hưởng dưỡng sức, phục hồi sức khoẻ sau thai sản, trợ cấp do suy giảm khả năng lao động, trợ cấp hưu trí một lần, tiền tuất hàng tháng, trợ cấp thôi việc, trợ cấp mất việc làm, trợ cấp thất nghiệp và các khoản trợ cấp khác theo quy định của Bộ luật Lao động và Luật Bảo hiểm xã hội.

Các khoản phụ cấp, trợ cấp và mức phụ cấp, trợ cấp không tính vào thu nhập chịu thuế hướng dẫn tại điểm b, khoản 2, Điều này phải được cơ quan Nhà nước có thẩm quyền quy định.

Trường hợp khoản phụ cấp, trợ cấp nhận được cao hơn mức phụ cấp, trợ cấp theo hướng dẫn nêu trên thì phần vượt phải tính vào thu nhập chịu thuế.

Kết luận: Đối với khoản tiền trợ cấp mất việc làm này thì:

+ Trường hợp doanh nghiệp trả khoản tiền trợ cấp mất việc làm cho người lao động bị mất việc theo đúng đối tượng và mức quy định của Bộ Luật lao động thì khoản thu nhập này không tính vào thu nhập chịu thuế TNCN từ tiền lương, tiền công của người lao động

+ Trường hợp doanh nghiệp trả khoản tiền trợ cấp mất việc làm cho người lao động bị mất việc cao hơn mức quy định của Bộ Luật lao động thì phần vượt cao hơn đó phải tính vào thu nhập chịu thuế TNCN từ tiền lương, tiền công của người lao động.

=> Khi nhận được khoản tiền trợ cấp mất việc làm là 18.000.000đ này, thì ông Phan Hoàng Gia không phải cộng vào để tính thuế TNCN (khoản tiền 18.000.000đ này không bị tính thuế TNCN)

TÌNH HUỐNG GIẢ ĐỊNH: Công ty Bảo An chi trả tiền trợ cấp mất việc làm cho ông Phan Hoàng Gia là 20.000.000đ => Tức là đang trả cao hơn mức quy định của Bộ Luật lao động: 2.000.000đ

=> Phần vượt cao hơn là 2.000.000đ này phải tính vào thu nhập chịu thuế TNCN từ tiền lương, tiền công của ông Phan Hoàng Gia. => ông Phan Hoàng Gia chỉ không bị tính vào thu nhập chịu thuế đúng với mức quy định của Bộ Luật lao động là 18.000.000đ thôi

Trợ cấp tiền ăn có tính thuế TNCN không? Điều kiện để tính vào chi phí được trừ?

+ Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng Công ty

+ Trường hợp chi phí mua ngoài của nhà cung cấp cần đáp ứng điều kiện về hóa đơn chứng từ và thanh toán không dùng tiền mặt theo quy định

Không tính vào thu nhập chịu thuế.

Mức: 730.000 đ: Không tính vào thu nhập chịu thuế;

Phần vượt trên 730.000 đồng: Tính vào thu nhập chịu thuế.

+/ Phụ cấp tiền ăn ≤ 730. 000 đ: Không tính vào thu nhập chịu thuế TNCN.

Tiền ăn ca hỗn hợp có được miễn thuế TNCN của người lao động không?

Theo quy định tại điểm g.5 khoản 2 Điều 2 Thông tư số 111/2013/TT-BTC

“g) Không tính vào thu nhập chịu thuế đối với các khoản sau:

g.5) Khoản tiền ăn giữa ca, ăn trưa do người sử dụng lao động tổ chức bữa ăn giữa, ăn trưa ca cho người lao động dưới các hình thức như trực tiếp nấu ăn, mua suất ăn, cấp phiếu ăn.

Trường hợp người sử dụng lao động không tổ chức bữa ăn giữa ca, ăn trưa mà chi tiền cho người lao động thì không tính vào thu nhập chịu thuế của cá nhân nếu mức chi phù hợp với hướng dẫn của Bộ Lao động – Thương binh và Xã hội. Trường hợp mức chi cao hơn mức hướng dẫn của Bộ Lao động – Thương binh và Xã hội thì phần chi vượt mức phải tính vào thu nhập chịu thuế của cá nhân.”

4, Công ty thực hiện mức tiền chi bữa ăn giữa ca cho người lao động tối đa không vượt quá 730.000 đồng/người/tháng.”

Theo quy định tại khoản 2.6 Điều 6 Thông tư 78 đã được thay thế bởi thông tư 96/2015/TT-BTC và được sửa đổi bởi Thông tư 25/2018/TT-BTC:

“2.6. Chi tiền lương, tiền công, tiền thưởng cho người lao động thuộc một trong các trường hợp sau:

… b) Các Khoản tiền lương, tiền thưởng cho người lao động không được ghi cụ thể Điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau: Hợp đồng lao động; Thoả ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty.”

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội